住まいのコラム

固定金利と変動金利どっちが自分向き?金利の特徴や選び方を解説

- #住まいづくり

住宅ローンは一般的に返済金額が高額で、長期間をかけて返済するケースが多く、安定した返済のためには自分に合った金利タイプ選びが重要です。一方で、さまざまな金融機関が住宅ローンを用意していることから、自分で住宅ローンをどのように選べばいいのか分からず、悩んでいる方もいるでしょう。

この記事では、住宅ローンの金利タイプの特徴や、固定金利・変動金利の選び方、ローン選びで注意したいポイントを解説します。住宅ローン選びに悩んでいる方は、ぜひこの記事を参考にしてください。

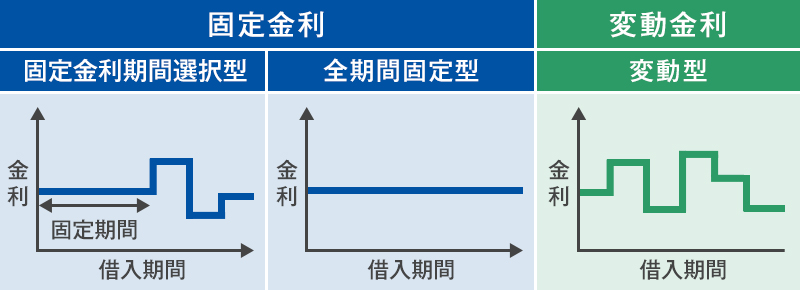

1.住宅ローンの3つの金利タイプの特徴

住宅ローンの金利タイプには、固定金利と変動金利があります。 また、固定金利は、「固定金利期間選択型」と「全期間固定型」の2種類があり、それぞれ金利が固定される期間が異なっています。

3つの金利タイプの特徴とメリット・デメリットは、以下のようなものです。

1-1.固定金利期間選択型

固定金利期間選択型金利は、金利を固定する期間を選べる金利タイプです。 金利の固定期間の選択肢は、3年・5年・10年など金融機関によってさまざまです。金利の固定期間終了後は、金融機関の店頭金利に自動的に切り替わります。固定金利期間を継続したいときは、再度固定期間を選択することも可能です。

固定金利期間選択型のメリット・デメリットは、下記の通りです。

| メリット |

|

|---|---|

| デメリット |

|

一般的に、固定期間が短いほど金利は低くなります。 ライフプランもイメージしつつ、固定期間を決めるのが大切です。

1-2.全期間固定型

全期間固定型金利は、契約時の金利が返済まで続く点が特徴です。 市場金利が上がっても住宅ローンの適用金利が上がることはありません。返済総額や月々の返済額は、借り入れ時にすべて確定します。

全期間固定型のメリット・デメリットは、下記の通りです。

| メリット |

|

|---|---|

| デメリット |

|

市場金利に左右されない点は、メリットにもデメリットにもなります。 低金利のままであれば返済総額を抑えられるものの、市場金利が一度下がってなかなか上がらなかったときは、他の金利タイプに比べて損をすることもあるでしょう。

1-3.変動型

変動型金利(変動金利)は、半年に1度金利が見直される金利タイプです。 固定金利とは異なり、金融機関の店頭金利に合わせて変動するのが特徴です。

多くの変動型金利には「5年ルール」「125%ルール」があり、万が一金利が大幅に上がっても家計への影響を抑えられます。 2つのルールの内容は、次の通りです。

- 5年ルール…金利が上がっても5年間は月々の返済額が変わらない

- 125%ルール…5年後の月々の返済額は元の返済額の125%を上限とする

ただし、中には5年ルール・125%ルールが適用されない変動型の住宅ローンもあるため、事前に確認しておく必要があります。

変動型のメリット・デメリットは、下記の通りです。

| メリット |

|

|---|---|

| デメリット |

|

5年ルールによって月々の返済額は変わらずに済むものの、利息割合が増えるため元金返済が進まず借入期間中に完済できなくなることもあります。

2.どっちの金利タイプがおすすめ?

住宅金融支援機構が2022年10月に調査した、住宅ローンで利用した各金利タイプの割合は、下記の通りです。

【住宅ローンで利用した金利の割合】

| 変動金利 | 固定金利 | |

|---|---|---|

| 固定金利期間選択型 | 全期間固定型 | |

| 69.9% | 20.1% | 10.0% |

出典: 住宅金融支援機構「住宅ローン利用者調査(2022年10月調査)」

変動金利の住宅ローンを利用した人は、全体の約7割を占めています。 しかし、すべての人に変動金利が向いているわけではなく、どの金利タイプが合っているかはライフプランによっても大きく変わります。「固定金利と変動金利、どっちがいいのか分からない」というときは、それぞれの金利タイプがどのような人に向いているのかチェックしてみましょう。

固定金利と変動金利の金利タイプ別に、利用が向いている人の特徴を解説します。

2-1.固定金利が向いている人

固定金利が向いている人の特徴は、以下の通りです。

| 安定した返済が必要な人 |

|---|

| 固定金利は月々の返済額を一定にできるため、長期的に安定した返済をしたい人に向いています。子どもの進学や車の買い替えなどお金が必要になったタイミングで市場金利が上がったとしても、固定金利であれば返済負担が大きくなることはありません。 |

| ローンの返済期間が長い・金額が大きい人 |

|---|

| 変動金利は、借入金額が大きいほど金利が上がったときにリスクが高くなります。変動金利は先行きの見通しを立てにくいため、返済期間が長い人や借入金額が大きい人は、金利が変わらない固定金利の利用がおすすめです。 |

| 金利の変動に対応するのが難しい人 |

|---|

| 変動金利を利用するときは、経済状況や金利の動きを把握して借り換えをしたり不足する資金を準備したりする必要があります。一方、固定金利は市場金利に左右されないため、金利変動への対応が難しい人でも安心です。 |

計画的かつ安定した返済を目指したい人や、将来の金利上昇リスクに不安を感じたくない人は、固定金利の利用を検討してみましょう。

2-2.変動金利が向いている人

変動金利が向いている人の特徴は、以下の通りです。

| 家計が安定している人 |

|---|

| 将来的にも家計が安定する見込みがある人は、金利が上がったとしても家計への影響は少なくて済みます。共働きで世帯収入が安定している家庭や資金に余裕がある人など、預貯金で対応できる人には変動金利の利用が向いています。 |

| ローンの返済期間が短期・借入金額が少額の人 |

|---|

| ローンの返済期間が短期、もしくは借入金額が少ない人は、金利上昇による影響が少ないと言えるでしょう。短期間で完済できる予定であれば、金利が低く返済総額を抑えられる変動金利がおすすめです。また、繰り上げ返済の予定がある人や、返済期間が少ない住宅ローンへの借り換えを検討している人にも向いています。 |

| 金利の変動を追いかけられる人 |

|---|

| 変動金利は、金利の変動を定期的に確認できる人にもメリットが大きいと言えます。ただし、情報収集が得意なだけでなく、金利変動に合わせて柔軟に対応する行動力があるかどうかも大事なポイントです。 |

金利上昇による影響が少なく、金利変動に合わせて柔軟に対応できる人は、変動金利の利用を検討してみましょう。

3.ローンの金利を選ぶときに注意したいポイント

住宅ローンの金利選びでは、いくつかのポイントに注意する必要があります。金利の低さだけで判断せずに、住宅ローンの内訳や借り換えの可能性にも注目して返済プランをシミュレーションしておきましょう。

住宅ローンを選ぶときの注意点を2つ解説します。

3-1.手数料や諸費用も確認する

住宅ローンを利用するときには、物件費用や各種保険料以外にも、手数料や諸費用がかかります。 住宅ローンの主な手数料と諸費用は、下記の通りです。

- 事務手数料

- 保証料

- 印紙税

- 登録免許税

- 登記代行手数料

- 仲介手数料

住宅ローンの諸費用は、物件価格の5~10%が目安です。 ただし、事務手数料と保証料は利用する金融機関によって金額に差があります。

事務手数料は、「借入額×○%」で計算する金融機関がほとんどです。中には、借入額に関係なく事務手数料を定額とする金融機関もあります。 金利が高くても、手数料や諸費用込みで比較するとトータルでお得になるローンもあるため、必ず内訳を確認しましょう。

3-2.将来的な借り換えの可能性も検討する

金利の低いローンへの借り換えによって、月々の返済額や返済総額を減らせます。 固定金利・変動金利のどちらを選ぶにしても、将来的にローンの借り換えをする可能性を検討しておくことが大切です。

市場金利が上昇傾向にあるときは、変動金利から固定金利に借り換えればリスクを避けられます。 できるだけ返済額の増加を抑えたいときは、全期間固定型より金利が低く設定されている固定金利期間選択型への借り換えがおすすめです。ただし、 借り換え時には、再度住宅ローン審査を受ける必要があります。

まとめ

住宅ローンの金利タイプには、固定金利と変動金利があり、それぞれメリットやデメリットが異なります。ローンの金額が大きく、計画的かつ安定した返済を目指したい人や、将来の金利上昇リスクに不安を感じたくない人は、固定金利がおすすめです。一方でローンの金額が比較的少額で、家計が安定している人や、金利の変動を追いかけられる人は、変動金利を選ぶとよいでしょう。

住宅ローンを選ぶときには、金利だけでなく手数料や諸費用にも注目し、お得なものを選びましょう。また、将来的な借り換えも検討してローンを検討することが大切です。